住宿平台只有个位数8%的年间夜增长率,这算强劲吗?算,如果它一个季度能产出3亿间夜的话。

这句话谈的正是Booking(NASDAQ: BKNG)的三季度财报。

2024年的Booking变得不一样了,今年它在历史上首次出现低于5%的间夜增速预期,这并不会因为季报结算超预期而烟消云散,因为明年再次上演的概率很高,Q3季报也确认了Booking从增长型公司走向价值型公司的趋势。

而在转变的过程中,间夜增速会比以前低,但盈利效率会比以前好,看起来员工还会更幸福(从平均薪资来看)。

我们若以公司的四大战略(增加替代住宿、增加直销通路、增强会员Genius产品以及推动其他旅行垂直领域的互联旅行)为经,亚洲、欧洲、美国、世界其他地区等四个地域为纬,可以大致判定Booking在每个战区的进退得失。

环球旅讯的记者在财务层面已有很深入的解析,这次我们来谈谈能从Booking本季财报可以看到的四个旅游投资/创业机会。

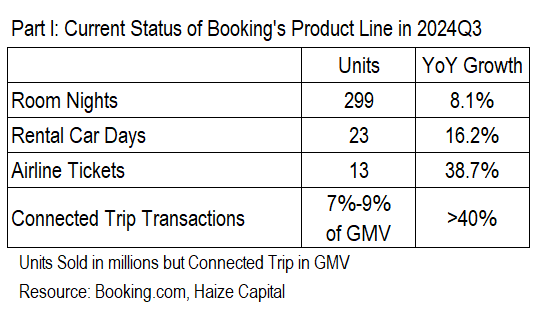

1. Booking没有压制能力的旅游领域还有很多:本季度Booking的四大事业分别如下:

- 住宿产量(volume)2.99亿,年增长率8.1%

- 机票产量(volume)2,300万,年增长率16.2%

- 租车产量(volume)1,300万,年增长率38.7%

- 互联旅行(connected trip)在总产量中占比仅个位数,但年增长率超过40%

从GMV的年增速角度看, 机票和租车增速仅9%

Booking集团 CEO Glenn Fogel说明机票、租车、互联旅行的成长率均优于预期,反过来说,那就是,即便住宿以外的事业与住宿事业有一个量级或多个量级的差异,现有的两位数增速估计已经是上限,无法对应Booking在住宿领域的统治能力。

从另外一个角度来看,这些领域看来要嘛有着Booking难以颠覆的细分领域王者,要嘛就是仍有机会的空白市场,特别是到现在还没被Booking列为财报公告数据的“互联旅行”(其实各OTA也都没有)。

这个领域的投资/创业者除了传统的退出方式,还多了被巨头收购的机会。

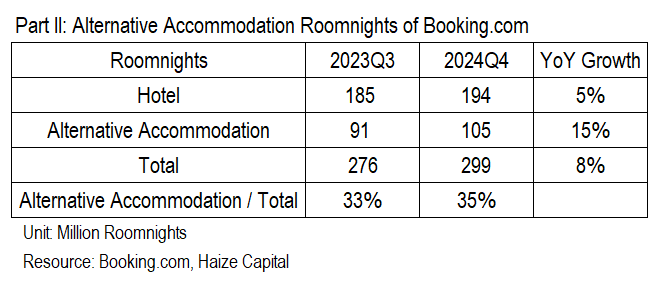

2.欧美OTA血战告终:近年同为千亿美元市值的OTA大战,就是以传统住宿为主的Booking,对战以替代住宿为主的Airbnb(NASDAQ: ABNB),近期Booking市值升近1,600亿美元,Airbnb市值则跌至800亿美元,市值是一种评估成败的方式。

具体看运营面,本季Booking在替代住宿领域的间夜成长率为 14%、总间夜占比为35%。

也就是说,结合去年同期公告,本季传统住宿(Hotel)的增长刚好是5%,与原本预期一致,替代住宿的增长让Booking的间夜增速多了80%,而这个间夜量已达市场最大玩家(Airbnb)的三分之二;反观之,Airbnb虽然也覆盖传统住宿,但这部分的间夜产量就对Booking谈不上威胁。

这也可以理解为什么Airbnb从Q2开始,积极推广一些Booking不会做的产品,比如长租与(库存量少而稀缺的)玩乐产品,因为现有边界被Booking侵蚀得太严重,而且基本没有对策,增长就去赌Booking不愿意做的长尾产品。

当然我们不会忘记另一个来自美国的重要玩家Expedia(NASDAQ: EXPE),本期Booking间夜在美国的增长为低个位数,如果连Booking都只有个位数,当地生态不会太好,Expedia出境更打不过Booking与Airbnb。旅游竞争版图更新后各自的投资价值不言可喻。

亚洲是Booking的重要市场,从第三季按地区划分的间夜成长率来看,亚洲年增两位数,欧洲为高个位数,世界其他地区为中个位数。

所以,如果说产品面带动Booking增速的是替代住宿;地域面带动Booking增速的就是亚洲。

从竞争格局来看,Booking集团通过经营两个互补的品牌:Agoda和Booking.com,在亚洲新兴市场也相对畅行无阻。但即便中国的携程、韩国的Yanolja、日本的Rakuten Travel与印度的MakeMyTrip,在各自境内能压制Booking集团的双品牌,但在亚洲的国际化市场仍有所不如。

3.生成式AI的大者恒大趋势

Booking本季也披露了生成式AI,在不同集团子公司、不同产品型态,甚至不同工作岗位的运用:

从Booking.com、Priceline、Agoda、KAYAK到OpenTable,从行程规划、智慧过滤器、分销商专用的聊天机器人到价格比较工具,从客户服务、供应商服务、软件开发、内容产生、产品设计、财务流程到人力资源领域,不一而足。

从微观看,KAYAK的独创性与延展性特别高,既有旅客能使用自由格式的行程规划工具,旅客也仅以上传屏幕截图就能做价格比较。

从宏观上更值得重视的是,诚然,生成式AI能对旅客的用户体验做这么大的改善,但对创业公司来说,以token计费的API对接模式将导致没有几家创业公司最终能负担属于自己个性特色的用户体验工。

即便现在可以从ChatGPT、Gemini、Claude中挑便宜的选用,长期来看我们认为token单价还会涨,而且是大涨,最终这会让生成式AI的运用变成大者恒大的工具,Booking这类付得起钱的集团能产生很大的效益,但旅游新创公司则是穷得用不起复杂的大语言服务,投资人也不会愿意陪葬。

4.你属于要增速还是要印钞机的投资人

Booking今年直接间接的告诉我们,它增速不再的事实。

比如,它的员工数在2023Q3增加了13%,而今年同期只增加3%;而虽然亚洲区是Booking最重要的战略市场,而未来五年它看亚洲旅游行业的成长仅有高个位数水平,当然Booking会比行业好,但Booking的基数也已经很大。

不过,它会适合特定流派的投资人,某些投资人喜欢收入增速巨大、高影响力的公司,类似拚多多,那么Booking不适合。

有的投资人喜欢净利能赚大钱的公司,毛利不高的订单让给竞争对手也无妨,若因此孕生了新竞品那也是不得已。

那么,Booking是很理想的股权投资,以Q3来说,交易额年增8%、收入年增9%、调整后EBITDA年增12%、超过36亿美元,EPS年增更达16%(因为公司会买回股票注销降低股本),1股还将配息8.75美元,真正堪称印钞机无疑。

评论

暂无评论

全部回复

Booking依然是携程国际化的最强对手